El 13 de enero de 2018 entró en vigor la Directiva 2015/2366 sobre servicios de pago en el mercado interior europeo (conocida como «PSD2» ).

Este texto pretende :

- Adaptar la normativa existente a los nuevos servicios de pago electrónico definiendo normas comunes en materia de seguridad;

- Fomentar la aparición de nuevos agentes y nuevas soluciones innovadoras creando un ecosistema que se comunique sobre la base de API.

En Francia, la Directiva se ha transpuesto a la legislación nacional mediante auto núm. 2017-1252 de 9 de agosto de 2017 crear dos nuevos servicios de pago (el servicio de información sobre cuentas y el servicio de iniciación de pagos) y una nueva categoría de proveedores de servicios de pago (proveedores de servicios de información sobre cuentas).

La evolución de los usos, motor de la transformación bancaria

La relación entre clientes y bancos ha cambiado en los últimos 15 años. La agencia, que solía ser el principal punto de encuentro, se está abandonando en favor de las aplicaciones móviles de los distintos actores. Las cifras de la multibanca y la movilidad bancaria aumentan cada año.

Los clientes piden a sus bancos más capacidad de respuesta, más disponibilidad y más servicios.

Las fintech se han apoderado de estas cuestiones y están desafiando a los actores tradicionales ofreciendo servicios cada vez más innovadores. Arrulladas por métodos ágiles y ciclos de despliegue continuo, estas start-ups avanzan a un ritmo frenético e hiperdesafiante.

Los bancos deben convertirse en «empresas API

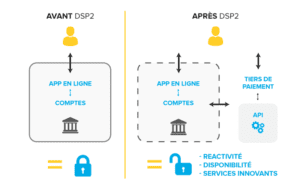

Para poder ofrecer servicios financieros innovadores, las fintech necesitan acceder a los datos bancarios de sus clientes. A falta de un sistema normalizado de intercambio de información, las fintech han recurrido a la técnica denominada «screen scraping», que consiste en pedir a los clientes que se identifiquen en el sitio web de su banco y luego extraer la información directamente de la página web del portal bancario.

Los bancos se oponen a esta técnica que, aunque funcional, plantea problemas de seguridad. Además, a los bancos no les hace mucha gracia tener que compartir su «tesoro» de datos con competidores más o menos directos.

La DSP2 aclara la situación al exigir a los bancos que den a los proveedores de servicios de pago acceso a las cuentas de pago. A través de las Normas Técnicas de Reglamentación (NTR), la Comisión Europea exige a los bancos la creación de una API (Interfaz de Programación de Aplicaciones) que permita a los distintos servicios de pago acceder a los datos de sus clientes.

Por tanto, los bancos tienen que modernizar sus infraestructuras, plataformas de aplicaciones y procesos a una velocidad de vértigo, y aprender un nuevo oficio para poder comunicarse con las fintech nacidas en la era de las API.

Es más, los bancos tienen que hacer estos cambios sin afectar a sus millones de clientes, mientras que las fintech siguen teniendo solo unos pocos miles.

El pago no es el único negocio que innova

La PSD2 es tanto la consecuencia como la causa de la innovación que está sacudiendo el mundo de las finanzas. Al proporcionar un marco jurídico y técnico claro, el texto ha eliminado los últimos obstáculos y la inversión en fintechs se duplicó con creces en 2017 en comparación con 2016 en Europa.

La innovación afecta a todos los aspectos de la oferta bancaria. El pago está obviamente en el centro de la revolución, con fintechs como Sharepay que ofrecen una tarjeta de pago para compartir gastos entre varias cuentas. La gestión de cuentas también está evolucionando, con la integración de inteligencia artificial para predecir el gasto futuro y, por ejemplo, animar a los clientes a aumentar sus ahorros de cara a las vacaciones de verano. Wells Fargo, en Estados Unidos, acaba de añadir esta funcionalidad a su aplicación móvil.

El KYC bancario (Know Your Customer), el proceso obligatorio para identificar a los clientes cuando entablan una relación o se les concede un crédito, por ejemplo, no ha sido olvidado por las fintech. Gracias a la PSD2, ahora es posible acceder fácilmente al historial del cliente (con su consentimiento, por supuesto) y consolidar así un conjunto de pruebas para garantizar la identidad del cliente y la existencia real de la cuenta declarada. Este tipo de proceso simplifica el proceso de identificación, en particular al requerir menos documentos justificativos.

DSP2: ¿Y ahora?

Los bancos no solo están abriendo sus bases de datos a las fintech. También ellas están lanzando innovaciones (internas o en colaboración con fintechs) en todos los ámbitos, ya sea en materia de autenticación, como Société Générale con el uso de selfies y entrevistas en vídeo para abrir una cuenta bancaria. O en las relaciones con los clientes, con el reciente lanzamiento del chatbot Messenger de LCL, por ejemplo. Además, la PSD2 les abre un nuevo modelo de negocio, el de proveedores de datos. Podrán monetizar la riqueza de datos que poseen y recuperar el control sobre ellos.

Aunque aún es demasiado pronto para sacar conclusiones de la DSP2, está claro que solo estamos al principio de una serie de grandes innovaciones en el sector financiero.